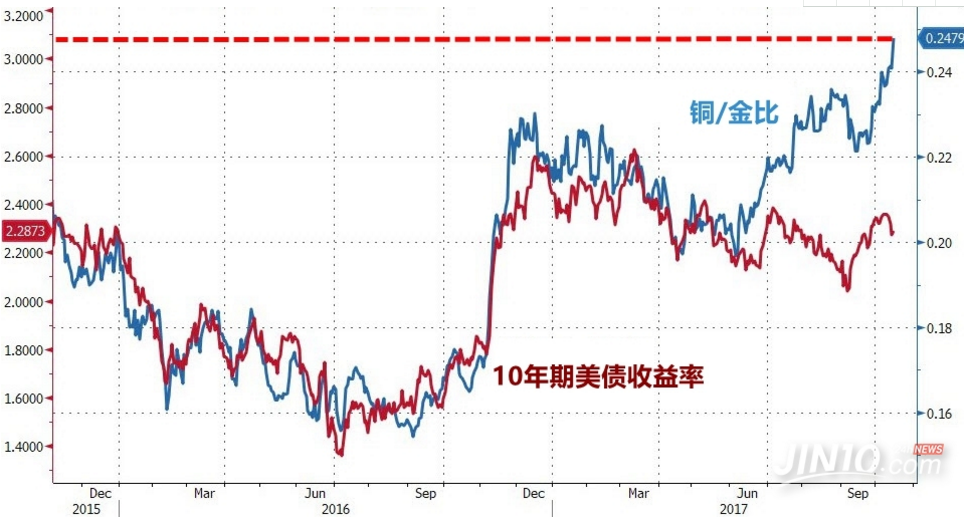

据知名财经博客零对冲报道,目前10年期美债收益率与铜/金比的走势差异扩大至前所未见的水平。现在的美债收益率曲线为2007年以来最平,而铜/金比触及三年来高位。前者被视为经济衰退的信号,后者则被认为是实体经济需求反弹、再通胀交易复苏的迹象。可见,这两个指标给出的经济前景信号完全相反。那么,到底哪个才是对的?

一般情况下,当市场预期未来经济向好时,将抛售美债,导致美债收益率上升;同时,经济向好预期将令铜需求增加、避险需求减少,铜/金比相应走高。因此,历史上10年期美债收益率和铜/金比的走势基本是同步的。

外媒评论称,铜/金比走高对于全球经济而言是个好现象。铜价上涨表明工业产出回升,黄金价格下跌或持稳则显示投资者对经济不确定性不太担忧。然而,美国经济“硬”数据似乎与美债收益率曲线同步下滑,而非跟着铜价走高。

受中国经济数据利好提振,本周一伦铜有效站上7000整数关口,最高曾突破7100,创2014年9月以来的新高,沪铜主力也重回55000上方。但在中国信贷脉冲先行出现了断崖式下跌的情况下,铜价还能坚挺多久令人怀疑。如下图所示,中国信贷脉冲一般领先工业大宗商品指数18个月。

太平洋(601099,股吧)投资管理公司(PIMCO)曾警告,中国信贷扩张才是美国消费者信心和软数据回暖的幕后推手,而非特朗普的经济刺激计划,中国信贷紧缩才是威胁全球再通胀的主要因素。中国信贷冲量在2014年底至2015年中转为正值,并在2016年3月触顶,在去年第二季度急速放缓。鉴于信贷冲量的影响具有滞后性,因此信贷紧缩的冲击或许现在才开始浮现。